Acheter un viager peut sembler une bonne idée, mais cela peut être risqué pour les deux parties.

Dans ce type de transaction, l’acheteur, également appelé débirentier, s’engage à verser une rente périodique au vendeur, ou crédirentier, jusqu’à son décès.

Cette forme particulière de contrat immobilier présente des défis uniques et des conséquences potentiellement graves en cas de difficultés.

Dans cet article, nous explorons en détail les dangers sur le viager auxquels un acheteur peut être confronté ainsi que les défis auxquels les vendeurs peuvent être confrontés dans ce type de transaction.

Quels sont les dangers du Viager pour l’acheteur ?

Acheter une propriété en viager peut sembler être une opportunité attrayante, cependant il existe aussi de nombreux dangers liés aux viagers.

Les dangers en viager peuvent être qu’en s’engageant à verser une rente périodique jusqu’au décès du vendeur, les acheteurs peuvent se retrouver confrontés à plusieurs défis et complications imprévus.

Le risque d’impayés de l’acheteur d’un viager

Un des dangers du viager réside dans le risque que l’acheteur ne soit en défaut de paiement des rentes convenues. C’est ce que l’on appelle le risque d’impayés des rentes.

Nous vous conseillons d’investir dans un viager dans vos capacités financières mais aussi d’épargner sur des placements pour vous constituer une réserve en cas de nécessité.

Vous pouvez également rajouter des clauses de rachat du viager pour faciliter la revente de celui-ci.

Le risque de longévité du vendeur

Un autre danger associé à une vente en viager est la possibilité que le vendeur vive plus longtemps que son espérance de vie estimée. L’acheteur devra continuer à payer des rentes jusqu’au décès du vendeur. Ainsi face à ce danger sur le viager, l’acheteur devra prévoir des solutions pour limiter le risque financier.

Sachez toutefois qu’une longévité du vendeur n’est pas très grave puisque l’acheteur a payé le bien moins cher grâce à la décote d’occupation. De surcroît, si le bien a pris de la valeur, le risque s’en trouve encore plus diminué.

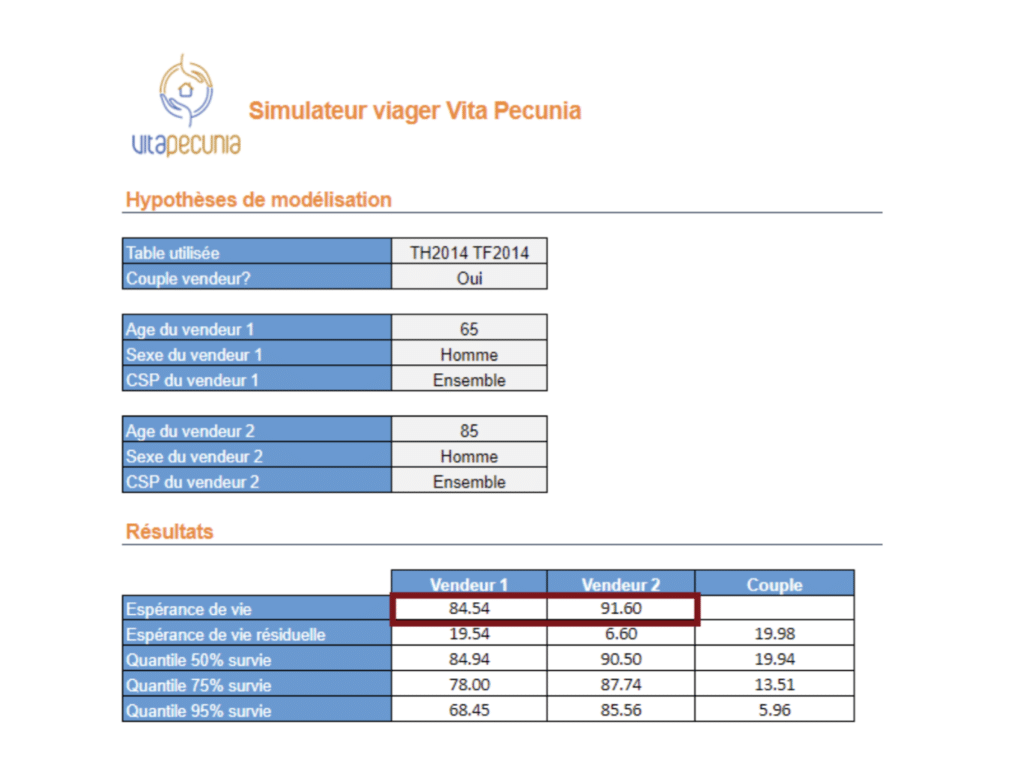

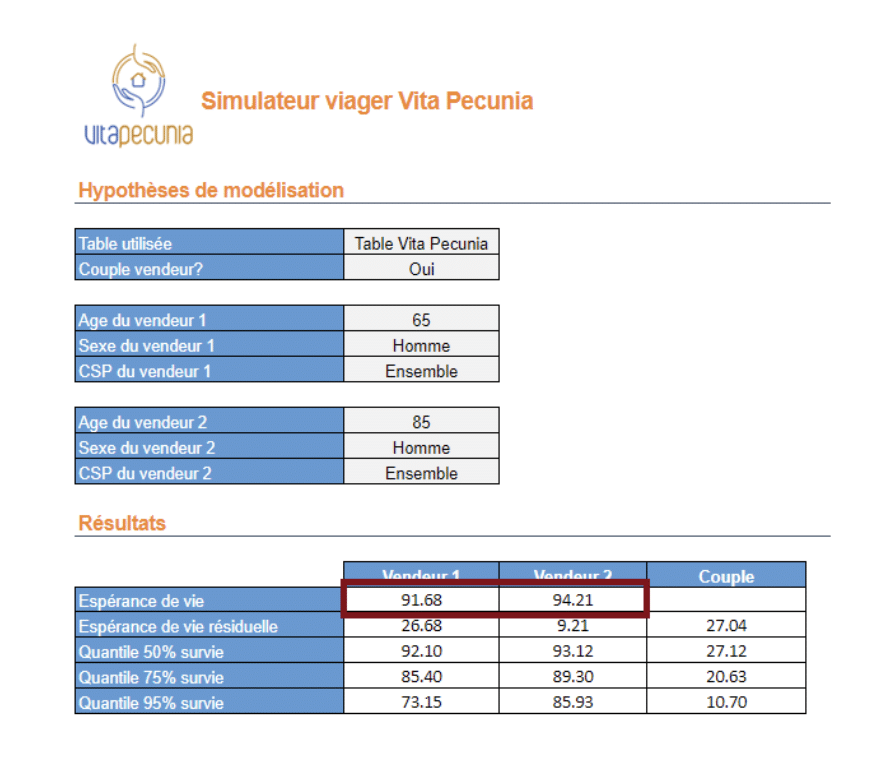

La dérive de longévité est-elle prise en compte dans les tables de mortalité ?

Il existe deux types de tables de mortalité :

- Les tables de mortalité du moment, comme la TH00-02 ;

- Les tables générationnelles, comme la TGH05.

Une table du moment a été déterminée sur une période donnée (par exemple, de 2000 à 2002 pour la TH00-02). Elle nous donnera donc la mortalité qui a été observée sur cette période. Par conséquent, nous pouvons utiliser des tables du moment pour des risques très courts (des espérances de vie inférieures à 5 ans). Au-delà, vous vous exposez au risque de longévité.

Les tables générationnelles sont plus adaptées au viager.

En effet, utiliser la table TH00-02 pour déterminer l’espérance de vie d’un homme de 60 ans revient à postuler qu’il aura une mortalité à venir similaire à un homme ayant toujours vécu entre 2000 et 2002. Pourtant, vous conviendrez qu’avec les progrès de la médecine, cet homme sera probablement mieux soigné en 2030 s’il contracte une maladie qu’en 2000.

Pour réduire ce risque de longévité, les assureurs ont construit des tables prospectives, comme les tables générationnelles. La plus connue d’entre elles est la TGH05 / TGF05. Elle permet de répliquer l’évolution de la mortalité pour les années à venir. Par exemple, si l’espérance de vie augmente de x années tous les 10 ans, il en sera de même pour les décennies à venir.

Ces deux approches ne donnent pas des différences très importantes sur les espérances de vie faibles, et donc sur des personnes très âgées. En revanche, l’écart devient très important sur les personnes plus jeunes.

Si vous souhaitez le vérifier, vous pouvez comparer l’espérance de vie d’une personne de 65 ans et de 85 ans à l’aide de mon outil de calcul d’espérance de vie. Vous pourrez également retrouver une version de démonstration (gratuit) de l’outil en bas de page.

Dans l’exemple précédent, la différence d’espérance de vie entre les deux tables est moindre pour l’homme le plus âgé.

Vous êtes un professionnel de l’immobilier ?

Comment réduire le risque de longévité ?

Bien qu’il n’existe pas d’âge idéal, l’acheteur qui souhaite réduire le risque de longévité préférera contracter avec des personnes assez âgées (à partir de 80 ans)*. Par conséquent, pour une même valeur vénale et un même bouquet, les rentes seront plus élevées.

L’acheteur pourra également augmenter le bouquet afin de diminuer les rentes.

En effet, si l’espérance de vie du vendeur est finalement plus élevée que celle anticipée, le surcoût des rentes sera atténué. En reprenant l’exemple précédent, si on rajoute.

Enfin, deux pistes supplémentaires peuvent être envisagées : la vente à terme et le viager temporaire.

*Attention! Ne choisissez pas un vendeur trop âgé ! L’impact financier d’une année supplémentaire de rente viagère est très différent si l’espérance de vie initiale est de 10 ou de 3 ans ! Dans le premier cas, vous paierez 10% de rentes en plus, dans le second, 33% ! Si vous souhaitez tout de même acheter le bien d’un vendeur très âgé, je vous conseille d’avoir un bouquet très important relativement à la valeur vénale du bien (diminuée du DUH si le viager est occupé).

Le décès de l’acheteur

Le décès de l’acheteur peut survenir avant celui du vendeur. Dans ce cas, il faut que l’acheteur décédé ait préparé une solution pour ne pas que les héritiers rencontrent des difficultés pour rembourser les rentes. Au risque de perdre définitivement le viager…

C’est pourquoi, il est prudent de maintenir un écart d’âge d’au moins 25 ans avec le vendeur. Acheter en viager quand on est jeune constitue ainsi une stratégie intéressante pour atténuer ce risque.

Vous cherchez à acheter un viager rentable ? Nous référençons les meilleures opportunités en off-market.

Les risques du point de vue du vendeur :

Le viager immobilier est aussi une option attrayante pour les vendeurs, leur permettant ainsi de vendre leur propriété tout en continuant à l’occuper. Pour cela, ils reçoivent un bouquet initial et des rentes viagères.

Cependant, des risques subsistent, notamment les impayés des rentes ou même la faillite de l’acheteur.

Le viager immobilier comporte quelques risques menaçant la sécurité financière du vendeur.

Les impayés de rentes viagères

Le risque d’impayé des rentes viagères est le risque le plus courant. Si vous ne sélectionnez pas scrupuleusement votre acheteur, il existe un risque qu’il rencontre des difficultés financières à l’avenir et ne soit plus en capacité de payer les rentes du viager.

Il existe des clauses à ajouter au contrat pour vous couvrir d’un éventuel risque d’impayé et pouvoir vous retourner contre l’acheteur. Dans ce cas, sachez que les procédures pour récupérer le bien en justice seront longues. Il est préférable dès le début de bien choisir et de demander des garanties solides à l’acheteur !

Le décès prématuré du vendeur

Lorsque vous vendez votre bien en viager, vous n’êtes plus propriétaire de votre logement mais vous disposez seulement d’un droit d’y habiter.

Le jour de votre décès, l’acheteur, qui avait la nue propriété récupère la totalité du bien et ne versera plus de rentes viagères.

C’est ce que l’on appelle le risque de décès prématuré du vendeur.

Vous pourriez vous dire : Oui et alors ? Je m’en fiche de ne plus percevoir de rentes puisque je serai mort !

Si vous quittez ce monde peu de temps après la vente de votre logement, vous aurez bénéficié d’un faible montant de rentes (par rapport à ce que vous auriez dû percevoir).

Si vous n’êtes pas à l’aise avec l’aléa, le viager n’est pas fait pour vous. Il est préférable dans ce cas de demander une vente à terme.

La vente à terme vous permet de recevoir une mensualité fixe, pouvant être léguée à vos héritiers.

Vous êtes propriétaire de votre logement et vous souhaitez obtenir des revenus complémentaires tout en restant chez vous grâce au viager ?